Makalenin yazarlarından Aleksandr Galushka, Rusya Federasyonu Uzak Doğu Kalkınma Bakanı (2013-2018), Ekonomi Yüksek Okulu (Üniversitesi) profesörü ve iktisatçıdır. Artur Niyazmetov ise, Rusya Federasyonu Uzak Doğu Kalkınma Bakanı’nın yardımcısı (2015-2018) ve iktisatçıdır. Bu makale Teori için yazılmış ve İngilizceden Kurtuluş Özgür Yıldız tarafından çevrilmiştir. Bu makale Teori dergisinin Haziran 2019 tarihli 353. sayısında yayımlanmıştır.

***

Uygarlığın en önemli buluşlarından birisi paradır. Çay yapraklarından şifreli sanal paraya kadar para biçimleri ve içerikleri asırlar boyunca değişmektedir. Çağdaş dünyanın para kurumu öngörülemeyen güçlüklerle karşı karşıyadır.

“Havadan para.” 2008 krizinden sonra dünyanın anahtar merkez bankaları –ABD ve Avrupa bankaları– karşılıksız para arzını hızla artırdığında yaratılan bu havadan paralar trilyonlara ulaştı, bu durum, bazı ülke merkez bankalarını –Japonya, İsviçre, İsveç– sıradışı bir uygulamaya itti ve paraya negatif faiz verdiler.

“Borca batmış dünya.” Dünyada borç miktarı şaşırtıcı biçimde 243 trilyon Dolara çıktı ki bu dünyadaki gayri safi hasılanın (78 trilyon Dolar) %317’sine denk geliyordu ve buna şirketlerin 72 trilyon Dolar, kamunun 65 trilyon Dolar, mali sektörün 60 trilyon Dolar, hanehalkının 46 trilyon Dolar borcu dâhildir.[1]

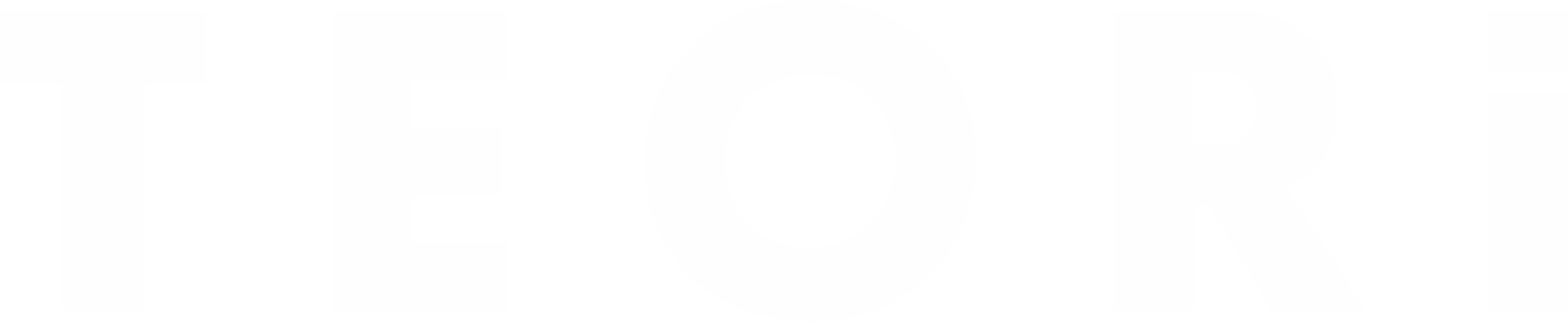

Dünyanın önde gelen ülkelerinin borçlarının GSYH ilişkileri şöyledir: Japonya -%537, Avrupa ülkeleri (Euro Bölgesi) -%388, ABD -%326, Çin -%293.

Aynı zamanda dünya hükümet borçlanmalarının yarısı yalnız üç ülke tarafından yapılmış durumdadır: ABD (%31.8), Japonya (%18.8) ve Çin (%7.9).

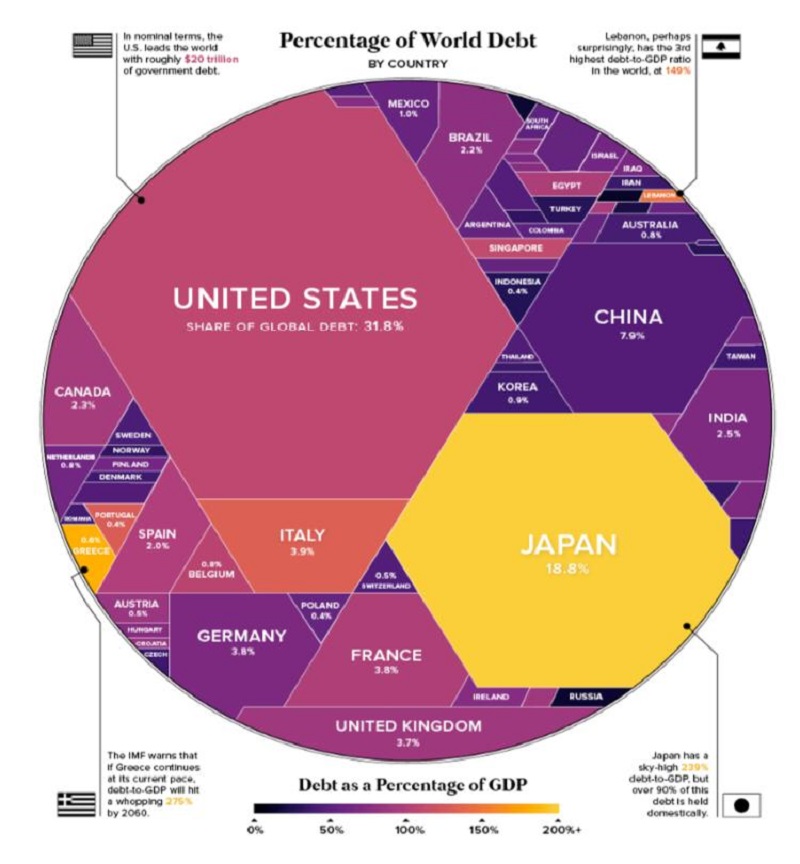

“Altın Rönesansı” Altın on yıllar boyunca bilerek parasal sistemin çeperlerine sürüldükten sonra Basel III, ivedi olarak üçüncü sıradaki altını banka sermayesinde birinci sıraya almış[2], altını paraya eşitlemiş ve merkez bankalarınca alınan altın miktarı, dolar – altın bağlayıcılığının sona erdirildiği 1971 yılından beri en yüksek düzeyine ulaşmıştır.

Dünyadaki bütün merkez bankaları, 2018 yılında altın rezervi büyütme oranlarını 2017 yılına kıyasla %74 artırmıştır. 2019’un ilk çeyreğinde küresel altın rezervleri bir yıl öncesine göre 145.5 ton artmıştır.

“Nakdi durdur.” Ülkelerin ezici çoğunluğunda nakit devir hızının önemli ölçüde kısıtlanması yaygın bir uygulama olmuştur.

“Kişiye Özel Para.” 21. asırda herhangi bir kişi ya da kuruluş, blok zincirini, kendi özel para birimini yaratabilir ve Bitcoin gibi sanal paralar geleneksel para birimleriyle rekabete girmiştir.

Toplamda bu güçlükler yalnızca para kurumuna duyulan güvende temel bir dönüşümü yansıtmakla kalmıyor, aynı zamanda çağdaş dünyanın para kavramının muğlaklığını da doğruluyor.

Sorun, merkez bankalarının yeterli para politikaları uygulama ve ortaya çıkan sorunlara doğru yanıt verme yetilerinden duyulan ciddi kuşkularla son kertede şiddetlenmiştir. Örneğin, ABD ve Avrupa’daki merkez bankalarının 2008 krizine verdikleri tepki, yeni aktif kupon basmak olmuştu (nicel rahatlatma). Bu politikanın üzerinden 10 yıl geçtikten sonra bu eşik kütlesinin (%80) yararı kuşkuludur. ABD’de Federal Rezerv Sistemi tarafından sürülen paranın %85’i ekonomiye değil bankaların karşılık hesaplarına girmiştir.

Avrupa’da parasal teşvikler süresince Avrupa Merkez Bankası, bugün 1.36 trilyon Euro tutarında ticari bankaların hesaplarında “yüksüz ağırlık” olarak ekonomiye bir şey katmayan 2.54 trilyon Euro değerinde tahvil almıştır ve 657 milyar Euro tutarında zarar bankalarca Avrupa Merkez Bankasına negatif faiz olarak girilmiştir.[3]

Sonuçta, devasa emisyona karşın önde gelen merkez bankaları ekonomiye sürdürülebilir kalkınma ve yeni sanayiler (çeşitlendirme), yenilikçi geliştirme, yeni istihdam yaratımı ya da eşitsizliklerin azalması anlamında yapısal ve kurumsal sorunları çözmek için gerekli parayı sağlamayı başaramamışlardır.

Burada önemli bir çıkarımı yapmak gerekir: Sorun yalnızca para miktarı değildir, sorun niteliktedir (Paranın Niteliği Sorunsalı).

Diğer yandan, merkez bankalarının ekonomik kalkınmayı uyarmak için tasarladığı para politikası araçları da genelde oldukça kısıtlıdır: kilit oranların düşürülmesi ya da borç satın alımıdır. Günümüzün geçerli koşullarında yalnız bu araçları kullanmayı sürdürürsek, en iyi olasılıkla keskin krizlerden sakınıp bunu uzun erimli bir durgunluğa dönüştürmek olasıdır. Bu eksende bir devinimin öne çıkan örneği, durgunluğun 40 yıl sürdüğü Japonya’dır. Dünyanın en büyük ekonomileri de aynı durgunluk tüneline girme durumuyla yüz yüzedir.

Üstelik uzman görüşlerin de üzerinde hemfikir olduğu üzere bu iyimser olan senaryodur.

Otuzlar Grubu, G30, 2018’in ikinci yarısında merkez bankaları başkanlarını, dünyanın en büyük ticari bankalarının başkanlarını, uluslararası kuruluşların önde gelen uzman ve temsilcilerini içeren düşünce merkezi “Gelecek mali krizi yönetmek: Başat ekonomilerde acil durum düzenlemeleri değerlendirmesi” raporunu yayımladı.[4]

Raporun başlığı G30’un krizi kaçınılmaz gördüğünü ve önlem koşulları yönetimi önerisini öne çıkarmaktadır.

G30, merkez bankalarına esneklik göstermelerini, yenilikçi olmalarını, yeni etkili para politikası araçları yaratmalarını, hükümet ve meclislerle işbirliği düzeyini artırarak takım olarak çalışmalarını önermektedir.

Şimdi ne olacak? “Generaller mutlaka son savaşta savaşır.”[5] Merkez bankaları, aslında sorunların ortaya çıkmasına neden olan stratejileri kullanarak çözüm aramakta. (2008 açıkça göstermiştir ki makro ekonomistlerin büyük çoğunluğu bunun için hazır değildir.)

Günümüz gerçekliğinde yüksek nitelikli bir parayı nasıl yaratacağımız sorusu bu nedenle ortaya atılır.

Para yaratmada ulusal stratejinin temel (zorunlu) gereği verimli olmaktır – ülkenin potansiyelini tam olarak kullanmak ve halkın refahını, sürdürülebilir ekonomik büyümeyi güvence altına almaktır. Bu gereklilik, eş zamanlı olarak üç temel koşulu karşılayan para yaratma düzeneğine denk düşebilir:

1) Yeni para emisyonunu yeni katma değer yaratımı ile bağlantılandırmak. (Yeni para, ekonomik büyümeyi uyarmalı ya da yeni banka rezervleri seddi, yeni mali sonuçları uyarmamalıdır.)

2) Yeni sanayilerin yaratılmasında yatırımcıları cezbetmek. (Yeni para, ekonominin gerçek sektörlerinde yeni yatırımlar yaratmalı, katma değer oluşturmayan tatsız mali operasyonlara ya da yeni vurgunlara yol açmamalıdır.)

3) Uzun erimli finansmana ve yatırımcılara kârlı gelecek en yüksek sayıda yeni yatırım projesini sağlamak. (Yeni para, ekonominin gerçek sektörlerinde dolaşacak yeterlikte tasarlanmalıdır.)

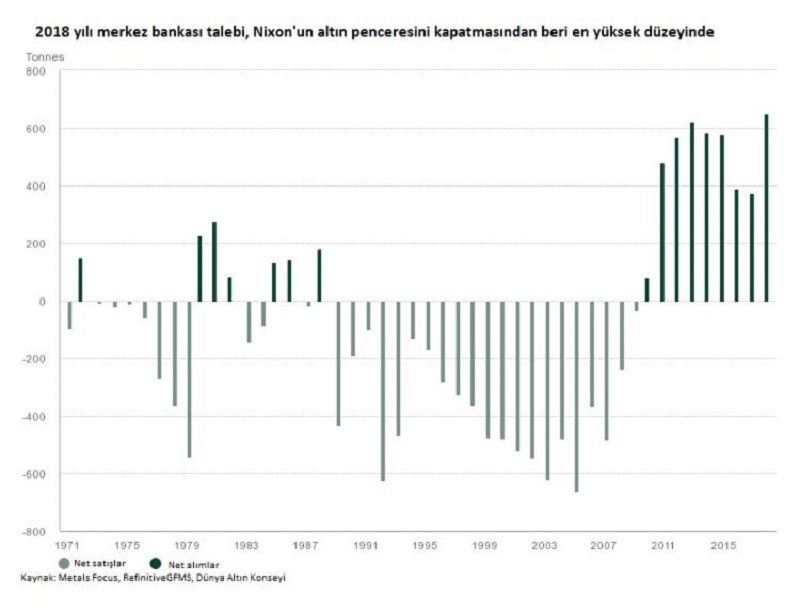

Bu gerekleri karşılama olanağına sahip olası strateji, güvenli hesapları kullanan hedef proje emisyonu olabilir. Bunu gerçekleştirecek algoritma şunları içerir:

İlk aşama. Yatırım portföyü yaratma. Bu durumda hükümetin kilit rolü, özel sektörü çekmek, sistem bütünlüğü, eşgüdüm ve projeler arasında eşgüdüm sağlamaktır. Büyük ölçekli projeleri yürütmede hükümet ve yatırım danışmanları proje yapılandırmasına ve bankaya aksettirmeye başlayabilir (başlıca altyapı projeleri ve yeni alan veya ürün geliştirmeyi amaçlayan proje türleri olabilir). Bir yatırım portföyü yaratırken, ekonomik büyümeye olası katkısını - planlanan katma değeri ve finansman gereksinimini dikkate almamız gerekir.

İkinci aşama. Değer katma başarı göstergeleri, bir yatırımcı, bir ticari banka ve yetkili kamu kurumu arasında imzalanan yatırım sözleşmesinin mutlak koşulu olmalıdır. Bu koşullarda yatırımcı değer katma göstergelerini başarmayı üstlenir; ticari banka, yatırımcıya gerekli finansmanı sağlar ve yetkili kamu kurumu da belli bir yatırım projesini finanse etmek için merkez bankasından gerekli kaynağı alır. Yatırım sözleşmesi doğrulanmış mali model, tasarım öngörüleri, bağımsız ücretlendirme ve teknoloji denetimi (sonuncusu gerekliyse) varlığında yapılır.

Üçüncü aşama. Yatırım sözleşmesinin yapılmasından sonra merkez bankası, yatırımların proje finansmanı için para çıkarır ve yatırım sözleşmesinde belirlenen miktarları bir ticari bankanın emanet hesabına yatırır. Tutucu yaklaşımda emisyon hacmi, enflasyon ve devalüasyon risklerini azaltmak için ithalat ve maaş giderlerini hariç tutar. Ancak, tüketici ya da yabancı para piyasasında alınan para ile üretilen yeni ürün arasındaki geçici boşluk, belli ulusal ekonomi ölçeğinde önemsiz olabilir. Emanet hesabındaki fonlara faiz işlemez ve tahsil edilmez. Bu mali düzenekte yalnızca güvenilir ticari bankalar yer alabilir.

Dördüncü aşama. Ticari banka (yatırımcının bankası), yatırılan fon karşılığında yatırımcının projesine kendisi kredi sağlar. Ticari banka fon oluşturmak için maliyete girmeyeceğinden yatırımcıya verilen kredinin faiz oranı yalnızca risk primini içerir ve şu formülle belirlenir: “%0 + risk primi.” Tahsis edilen fonlar yalnızca fiilen yapılan yatırımın ödemesinde kullanılır. Yüklenici ve alt yüklenicilere peşin ödeme yapma gereği varsa, yatırımcının bankasında özel hesaplar açılır. Bu, yatırım fonunun kötüye kullanımını önler. Bankalar da devlet güvencesi alabilirler ki bu da yatırımcının kredi oranını asgari düzeye indirir. Bir devlet için bu, daha fazla sayıda yatırım projesinin uygulanmasını olanaklı kılar.

Beşinci aşama. Yatırım sözleşmesi kayıtlarına göre planlanan sonuçlar – yeni üretimin başlaması ve katma değerin yaratılması – başarıldığında, yatırımcının ticari bankaya olan asıl borcu (katma değer miktarı kadar) emanet hesabına yatırılan merkez bankası mevduatındaki fonlardan ödenir. Bir yatırımcıyı destekleyen en iyi ve yaygın uluslararası yatırım özendirme uygulaması, üretimin başarıyla başlaması üzerine sermaye yatırımı için Devlet tarafından kredi ya da tazminat geri ödemesidir. Yatırımcının sözleşme kapsamındaki yükümlülüklerini yerine getirmemesi – yeni üretimin başlamaması – durumunda –merkez bankası tarafından yatırılan fonlar– emisyon geri çekilir ve ticari banka ile yatırımcı arasındaki ilişki normal koşullarında sürer.

Hedef proje emisyonları düzeneği[6]

Hedef proje emisyonunun özü

Önerilen bu yeni düzeneğin kilit özelliği, para sürmek için ekonomik büyüme yaratma, fiilen uygulanan yatırım projelerinin tanımlanması ve verimsiz para sürme ve enflasyon riskini ortadan kaldıran emanet hesaplarıdır.

Emanet hesaplarının işletimi yasal olarak sürülen paranın haklarını merkez bankasında tutarken, ticari bankaların emanet hesapları kadar yatırım kredileri verebilir olmaktadır. Bu fonlar, sonunda yalnızca katma değer yaratıldığı kadar nakit olarak dolaşıma girer ve yatırımcının ticari bankaya olan ana borcunu bu değer kadar amorti eder.

Devletin bu modeli kullanması durumunda, yatırım projelerinin başlatılamaması riski ortadan kalkar. Yatırımcılar ve ticari bankalar bu risklerden sorumludurlar. Ticari bankalar standart karşı güvence usullerini kullanır ve yeterli risk primini alır –ödülleri budur–, projenin nihai sonucuna –üretimin başlaması ve katma değer yaratılmasına odaklanırlar.

İzleyen ilişki sistemi şöyledir: Devlet, yatırımcılara kârlı bir finansman sağlar. Yatırımcılar, ticari bankalara aldıkları riske karşılık tazminat öder ve hükümet de yatırımcıyı sonuca göre ödüllendirir.

Hedef proje emisyonları, ticari bankalara yatırım kredisi için en yüksek nitelikteki likidite düzeyini sağlar; merkez bankası, bir yatırım projesini finanse etmek için gereken sürede fonları sağlar.

Sonuçta, bir zincir (kanal) yaratılır: “emisyon – yatırım – yeni üretimlerin başlaması – yeni malların arzı – katma değer yaratımı – para tedavülünde emisyonun içerilmesi.” Bu zincirde “emisyon – para döngüsü” durumu, “yatırım – yeni üretimlerin başlaması – yeni malların arzı – katma değer yaratımı” aşamaları atlanarak içerilmemiştir. Bu bağlamda ekonomiye giren fazla paranın girişi, tüketici ya da kambiyo piyasası değil yatırımlar ve yeni malların üretimidir.

Belli bir noktaya kadar kredi büyümesi, ekonominin büyümesi ile birlikte yönlendirilir ve bunu destekler, ama kredi etkinliğinin aşırı yüksek hale gelmesiyle aşırı borç yükü birikimi ortaya çıkar. Bu, ekonomik büyüme açısından bir caydırıcıya dönüşür ve üretim sektörünün mali istikrarını olumsuz etkiler. Bu tür bir para sürme yatırımı, proje finansmanını ve ekonomik büyümeyi tetikler ve ayrıca ekonomiye yatırım, yeni malların üretimi üzerinden girer.

Diğer yandan, standart kredi sistemini kullanarak daha çok borçlanma her zaman ekonomik büyümeye denk düşmez, büyümeyi desteklemez. Kredi etkinliğinin aşırı yüksek düzeylerde serbest kalması sonrasında aşırı borç yükü birikir. Bu ekonominin daha fazla büyümesi açısından caydırıcı bir rol oynar ve üretici sektörlerin mali istikrarını olumsuz yönde etkiler. Bu nedenle, ülkenin ekonomisinin büyümesine verdiği katkı oranında borç, anaparasından yatırımcının kâr edebilirliğinin amorti edilmesi, emanet hesaplarını kullanan hedef proje emisyonlarının önemli bir ögesidir. Sistemin bu ögesi, katma değer yaratıcıların – şirketlerin etkinliğine dayanarak daha yüksek oranda ekonomik kalkınmaya olanak verir.

Sonuç olarak, önerilen düzenek, bir ülkede aşağıdaki işlevleri yerine getirerek para biçimlendirme sorununa çözüm getirmektedir:

Ekonomik büyümeyi tetiklemek;

Enflasyona yol açmamak;

Kamu borcu yaratmamak;

Kurumsal borcu azaltmak;

Ucuz ve uzun erimli kredi yaratmak.

Nitelikli para, yeni yatırım projelerinin büyük ölçekte uygulanması ve yeni istihdam olanaklarının yaratılması, gönenç toplumlarının sürdürülebilir büyümesi için olasılıkları hızla ve çokça artırır.

[1] Küresel Borç İzleme. 2018’de Yavaşlar mı, duraklar mı?, eğilim ne olur? https://toshitimes.com/wp-

content/uploads/2019/04/Global-Debt-Report-1.pdf

[2] “Basel III: Kriz sonrası reformları sonlandırma”, s.28, https://www.bis.org/bcbs/publ/d424.pdf

[3] https://www.kommersant.ru/doc/3939210

[4] https://group30.org/images/uploads/publications/Managing_the_Next_Financial_Crisis.pdf

[5] Sir Winston Leonard Spencer-Churchill

[6] http://expert.ru/expert/2019/14/dengi-dlya-rostax/